依據財政部104年綜合所得稅統計資料,我研究了全國綜合所得。這份資料是107-108年左右更新的,資料來源是財政部網站統計資訊。文章最後,我用美國畸形的稅率,做一個比較分析,可以看出兩國稅法的差異與優劣。

高所得者,負擔高稅額

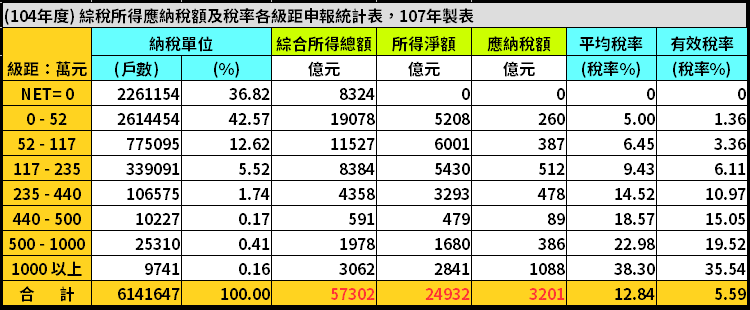

依現今的中華民國所得稅制度, 高所得意味著高稅額. 這種稅法概念似乎符合大部分人的期待。我們來看看各級距綜合所得vs應納稅額結果,可以看到統計結果的確是符合這種趨勢。

綜合所得&應納稅額 : 比率分析:(A) 所得 0萬~117萬: 獲得全國 68% 綜合所得, 繳交全國 20% 綜所稅.

(B) 所得117萬~440萬: 獲得全國 22% 綜合所得, 繳交全國 31% 綜所稅.

(C) 所得440~千萬以上: 獲得全國 10% 綜合所得, 繳交全國 49% 綜所稅.

綜合所得金額 vs 應納稅額 & 平均稅率, 民國104年, (資料來源:財政部107年製表)

簡單的說,就是台灣的綜所稅稅收中,主要由高所得者貢獻為主。少數超高所得(年收入>440萬)家庭繳交全國49%綜所稅。這就是典型的 “高所得高稅額” 的社會財務結構。看似不公平的累進稅法,卻是最可能產生和平社會。

如果, 我們再用稅率觀點來分析, 更是可以得這個結論:

家庭綜合所得稅/平均的稅率(A) 全國的家庭綜合所得稅, 有效稅率5.59% !!

(B) 所得 0~117萬級距: 平均的稅率約0~6%, 有效稅率0%~3.4%

(C) 所得117萬~440萬: 平均的稅率約9~15%, 有效稅率6~11%

(D) 所得440~千萬以上: 平均的稅率約19~38%, 有效稅率15~35%

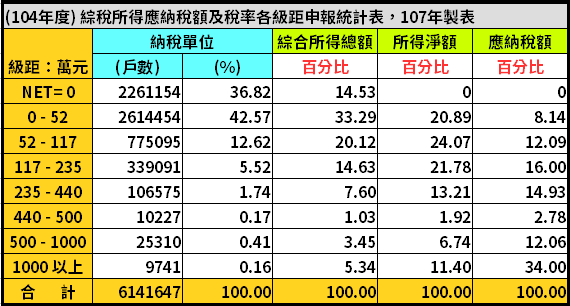

為何高所得者應該負擔高稅率?

中華民國的累進稅率的設計,讓國家大部分的綜所稅由高所得家庭來負擔。我們可看看下表的比率分析。

綜合所得金額比率 & 應納稅額比率, 民國104年, (資料來源:財政部107年製表)

簡單的說,全國最富裕的頂端 0.75% 家族,每年收入占全國的 10%,卻必須要負擔整體綜所稅的 49%,也就是約一半。如果你發現你正好是這群人,請不要難過,這根本就是一種榮譽,更是一種”取之社會,用之社會“的責任。

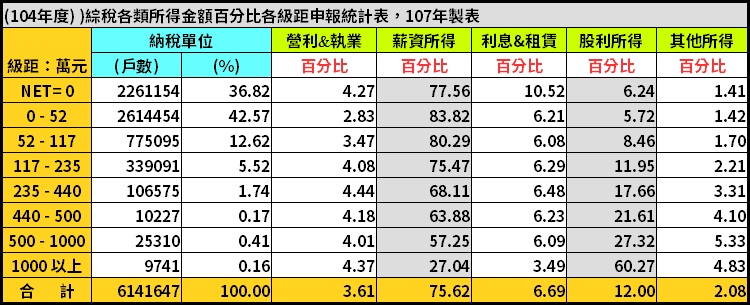

高所得家庭的收入來源:股利為主

收入來源基本上就可以看出富裕的程度。以這次的104年資料分析,收入中薪資比率越高,而股利所得越低,代表一般的受薪家庭。而收入超高的家庭幾乎都擁有最多的股票股利所得,這與世界的趨勢完全一致。

所得種類比率圖,高所得家庭的收入來源:股利為主, 民國104年, (資料來源:財政部107年製表)

可以注意到,千萬年收入的家庭,約有六成收入來自於股利所得。而年收入在兩百萬元以下的一般家庭,百分之七八十的收入來自於薪資。

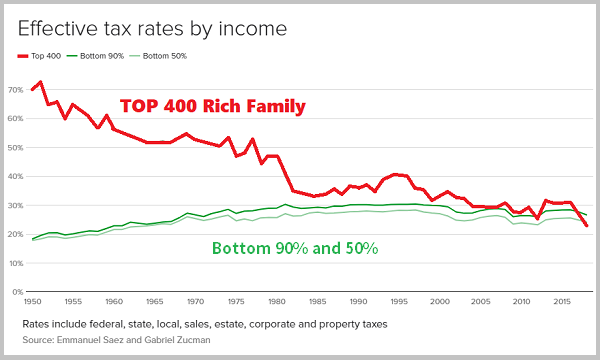

比較美國的畸形稅務問題

美國最高所得的400個家庭年稅率持續下降! 最畸形的是出現了窮人稅率比超級富豪高的現象。 (資料來源:Google & CBSNews)

看了中華民國的資料,我們用一張美國的畸形稅務問題圖來做比較。美國最高所得的400個家庭年稅率持續下降,從圖中我們看到,幾十年來的趨勢: 富有家庭稅率從1950年代的70%持續下降,而美國中產階級稅率緩緩上升。最畸形的竟然這幾年出現了窮人稅率比超級富豪稅率還高的現象。這種不公平的稅務問題連股神巴菲特(Warren Buffett)都說重話來批判,依據巴菲特說法,這幾年他的稅率比自己的秘書還低。

這實在是一場財政上的醜聞與悲劇,我們只能為美國人感到悲哀,美國的稅制真的沒有正義。我們應該為生在中華民國感到欣慰,國內富裕家庭必須負擔一大半的稅金,讓低收入者可以稍微喘口氣,這樣的社會正義,至少我們有堅守住。![]()

相關連結:

- 美國的債務鐘 滴答! 滴答! - 2023-01-30

- 政客經典幹話篇 2023 - 2023-01-06

- 政客經典幹話篇 2022 - 2022-05-28